Vu cette situation critique, le groupe de travail Miel du COPA-COGECA a réalisé un rapport qui devrait sensibiliser nos responsables européens et les inciter à trouver des solutions.

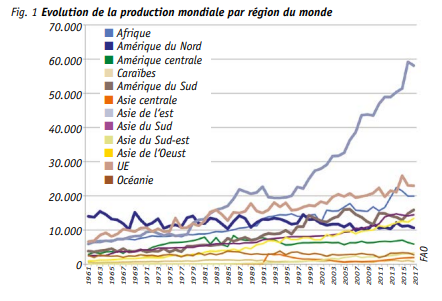

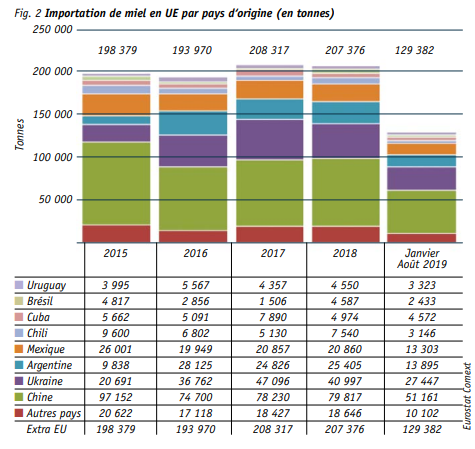

Le miel est produit pratiquement partout dans le monde et l’Union européenne est le second producteur mondial (12 %) derrière la Chine qui détient la place principale avec 29 % de la production mondiale. Viennent ensuite la Turquie, l’Argentine… La production chinoise progresse pratiquement chaque année et la République populaire de Chine investit beaucoup dans l’apiculture. Le graphique (Fig. 1) reprenant l’évolution de la pro duction mondiale par région, montre clairement la progression surprenante de l’Asie de l’Est (dont la Chine) par rapport aux autres régions. Cette production a été décuplée en près de cinquante ans. En 2018, la Chine représente 37 % des importations européennes (Fig. 2).

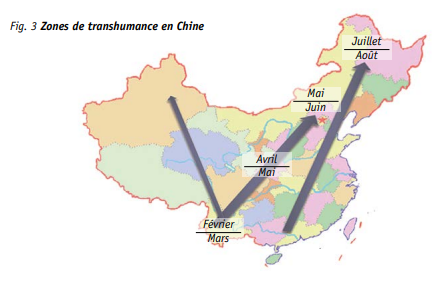

Afin d’un peu mieux connaître l’apiculture chinoise, le CARI a interrogé un expert spécialiste du contrôle des miels en Chine qui nous a dressé une image de la situation de ce pays qui travaille avec Apis mellifera depuis seulement une cinquantaine d’années. Le modèle apicole classique est composé d’apiculteurs, le plus souvent un couple, gérant de 100 à 200 colonies. L’apiculture y est itinérante (Fig. 3) avec un début de saison dans le sud (région de Yunnan) en février pour remonter et terminer dans le nord en Mongolie et dans le Xinjiang en août. L’hivernage se fait dans le sud. Les colonies parcourent ainsi entre 1500 et 2000 km/an. Ceci permet de récolter de 5 à 8 miellées sur l’année.

Les apiculteurs ont un camion et une tente dans laquelle ils s’installent à proximité de leurs ruches. Ils les suivent de près et ils extraient le nectar récolté par les abeilles très régulièrement. La grande majorité (90 %) le font avant operculation. Le miel est donc immature (de 22 à 27 % et plus d’humidité). Cet état correspond à la définition officielle du miel en Chine. Le miel extrait est placé dans des bidons en attendant que des grossistes ou des coopératives passent les prendre. Ils en tirent de 1 à 2 US$ /kg en fonction de l’origine florale (du moins cher, le colza au plus cher, l’acacia). Ce miel immature sera décristallisé en entreprise puis séché sous vide à une température de 50 à 60°C. S’en suivra une filtration normale et un conditionnement final. Quant aux pas sages sur résines ils ne concernent que 2 à 5 % des miels trop chargés en antibiotiques. Sur le marché intérieur, le miel chinois est cher. Il se vend de 10 à 30 et même 40 US$/ kg. Le prix donné à l’api culteur est triplé avant d’arriver dans les commerces, lié aux marges prises par les intermédiaires. Les rares miels operculés sont apportés en hausses dans les entre prises qui se chargent de les extraire et de les conditionner. Leur prix est alors de 3,5 US$ chez l’apiculteur.

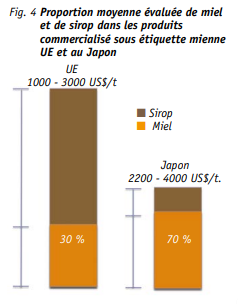

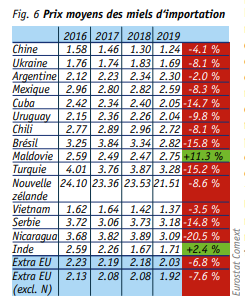

Il faut savoir que la Chine est également le premier exportateur mondial de miel. Les statistiques les plus récentes (2019) en matière d’importation de miels chinois dans l’Union européenne font état d’un prix d’achat de 1,24€/kg (1,58 € en 2016) (Fig. 6). Il semble que les prix à l’exportation vers l’Union européenne oscillent entre 1.000 et 3.000 US$ la tonne alors que les prix pour le Japon passent de 2.200 à 4.000 US$/ tonne. On n’explique de tels prix que par l’ajout plus ou moins massif de sirops dont le coût oscille de 0,50 à 0,60 US$/ tonne. La figure 4 illustre quelle pour rait être la part globale de sirop dans les miels exportés en Europe et au Japon. Les apiculteurs n’utilisent pas de sirops. Les mélanges se passent chez certains intermédiaires assurant l’exportation des miels sur les marchés extérieurs. Nous apprenons également que pour avoir un miel adultéré non détectable avec des techniques classiques, les acheteurs doivent mettre 1.000 US$/ tonne et pour avoir des mélanges non détectables avec les nouvelles techniques d’analyse telles que la RMN 2.0 (résonnance magnétique nucléaire), il faut mettre 2.400 US$/ tonne. Vu les prix d’importation très bas en UE, beaucoup d’acheteurs choisissent donc la basse qualité... Tout cela a un impact direct sur le marché international où les prix restent au plus bas malgré des productions qui ont bien du mal de rester stables.

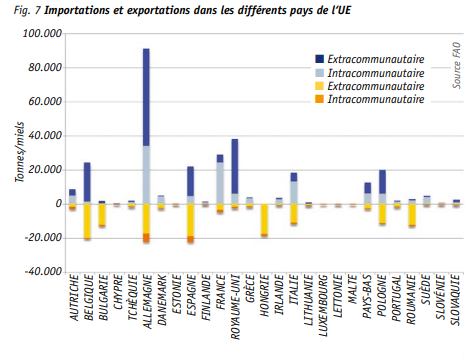

Suite à notre analyse du marché des importations et exportations des pays de l’Union, on observe plusieurs cas de figure (Fig. 7). Importations très faibles et exportations orientées principalement vers le marché intérieur de l’Union avec la Hongrie, la Roumanie, la Bulgarie et dans un moindre mesure l’Espagne qui

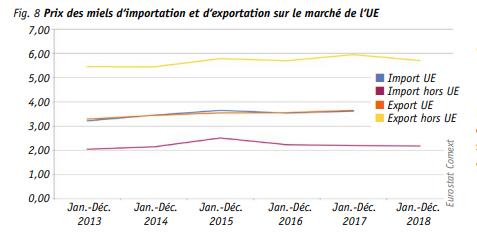

commence à importer de plus en plus de miels. A l’opposé, on trouve la Belgique qui est le troisième importateur extra européen et qui revend la très grosse partie de cette importation. Le poids lourd sur le marché du miel, l’Allemagne, fait de même mais avec des importations provenant tant de l’extérieur que du marché intracommunautaire. Il existe aussi d’autres cas comme la France, gros importateur sur des marchés intracommunautaires et exportateur de son miel hors UE. L‘évolution globale des prix d‘importation et d‘exportation, est illustrée à la figure 8.

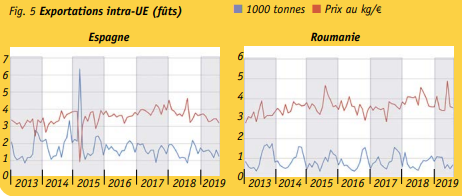

Afin de voir comment évoluent les prix des apiculteurs européens qui vendent en gros, nous nous sommes focalisés sur les cas des gros exportateurs sur les marchés intracommunautaires. Analysons les quatre graphiques ci-contre (Fig. 5) : ils nous montrent clairement que chaque pays a son profil propre. L‘Allemagne

exporte principalement du miel d’importation conditionné. On observe une grande volatilité des prix moins marquée pour la Hongrie. Avec des cycles d’achats qui suivent globalement les miellées.

Mais ici depuis deux à trois ans, les achats se décalent de plus en plus des périodes de récolte. En 2019, on avait près de 3 mois entre les premières récoltes et une remontée très faible des achats.

Comme on pouvait s’y attendre, le volume de miels achetés dépend directement des prix. Enfin, on constate une réelle stagnation des prix cette année et les volumes échangés restent faibles. Comment expliquer ces faibles volumes échangés ? Ici, plusieurs hypothèses peuvent être formulées.

Le changement climatique a généré des modifications de comportement d’achat du miel. Il est vrai que lors d’étés très chauds, la consommation se limite aux consommateurs très réguliers. La grande majorité de la consommation se place au début des mauvais jours. Là aussi, vu le réchauffement des arrières saisons, on perd pratiquement un mois de grosse consommation. L‘ Italie, a connu une chute des volumes de vente de 8,8 % ces 12 derniers mois.

Une autre raison vient des pertes de marché des miels européens suite à des mauvaises années. Les miels d’importation moins chers remplacent les miels indigènes et il est difficile par la suite de retrouver une place perdue.

Reste naturellement la pression énorme mise sur les marchés mondiaux suite à la présence de miels adultérés rentrant directement en compétition avec tous les miels européens et ceux d’autres pays exportateurs.

Face à cette mévente et ce manque de revenus, dans tous les pays, on observe un déplacement des ventes en gros vers les ventes directes. L’augmentation rapide du nombre d’apiculteurs pratiquant la vente directe a un effet immédiat sur les prix au détail et le problème ne fait que se déplacer vers les marchés locaux touchant alors un beaucoup plus grand nombre d’apiculteurs.

Dans un tel contexte, comment évoluent les statistiques européennes ? Lors de ces dernières années, on voit que le nombre